0.1パーセント。

この数字は日本にある全ての企業のうちで、「上場している企業」の割合だそうです。

いま日本にある企業の数は約386万社で、そのうちの3,866社のみが許されている狭き門だということが分かりますね(※2023年3月時点。JPXのHPより)。

いまこの瞬間にも、多くの企業がIPO(新規上場)を目指しているのですが、上場するためには「上場審査」というとてつもなく高いハードルをクリアしなければいけないようです……!

今回は、そんなハードなIPOの実態を詳しく知るべく、数々のIPO準備中企業の支援を行なっている「Next IPO Club」の小山内さんにインタビューをさせていただきました。

|

「Next IPO Club」コミュニティマネージャー 小山内 篤さん大学卒業後、外資系IT企業、外資系金融機関を経て、2016年に株式会社IR Roboticsに入社。IRコンサルタントとして、上場企業のIR活動の支援とIPO準備中企業のコンサルティングに従事。会員制コミュニティ「Next IPO Club」のコミュニティマネージャーとして、会員企業の健全なIPOの実現に伴走する。 |

|---|

普段たくさんのIPO準備中企業の方々とお話をしている小山内さん。IPOを目指すために大事なことや気をつけるべきことなど、”なまなましい”IPOのお話をうかがっています。ぜひご覧ください!

IPOできる企業は1,000社中90社しかない

かける:本日はよろしくお願いします! さっそくですが、まずはIPOの現状からお聞きします。現在、IPOを目指している企業は国内にどれくらいあるのでしょうか?

小山内:IPOを目指す場合、まずは「監査法人」と契約する必要があります。金融庁によると、この監査法人契約済み企業が約1,000社とのことなので、それだけの企業がIPOを目指しているといっていいと思います。また、IPOするためには、さらに「主幹事証券会社」と契約しなければなりません。この段階まで至った企業数は公表されていないのですが、我々がいろいろな証券会社さんにヒアリングした結果、推計で700〜800社くらいだと考えています。

かける:なるほど。ただ、1年間でIPOできる企業の数は限られているんですよね?

小山内:はい、IPOできる企業は1年で大体90社前後ですね。2020年まではほぼ90社前後で推移していて、2021年だけは例外的に125社とかなり多かったのですが、2022年は91社に戻りました。なぜ90社前後になっているかというと、東京証券取引所が「1年間で100社のIPOを目指す」と公表しているからです(※)。

※上場社数はTOKYO PRO Marketへの上場を除く。

かける:東証の目標に近い社数で推移しているんですね。ここ数年はコロナ禍という特殊な状況でしたが、IPOの社数に影響はあったんでしょうか?

小山内:コロナ禍の影響が最もあった2020年は例年より少なくなるといわれていました。実際にコロナ禍初期は10社以上、上場承認の取り下げがあったんです。コロナ禍で将来どうなるか分からない不安のなか、IPOしても買いが入らないんじゃないかとか、業績が急落して上場後に成長できないんじゃないかとか、コロナ禍ならではの懸念が響いたようです。そういう意味で、コロナのインパクトは大きかったですね。

ただ、実は2020年も年末にかけて駆け込みで上場承認が続いて、最終的には88社がIPOしました。結果だけみれば、ほぼ例年通りの数字に着地したわけです。

かける:コロナ禍がビジネスに追い風になった業種や企業もありましたもんね。

小山内:はい。それこそリモートワークが急激に進んで、DX関連の業種は急成長しましたよね。コロナ禍でIPOが遠ざかった企業もありましたが、反対にIPOに近づいた企業もあったんです。あとは、IPOの審査もコロナ禍をきっかけに、大半がオンラインに変更されたことも影響があったと思います。これは審査を受ける企業にとっても審査をする取引所にとっても一定のメリットがあったんじゃないかなと思っています(笑)。

かける:素朴な疑問なんですが、なぜIPOは毎年100社が目標なんでしょうか? もっと増やせば市場も活発になってメリットもある気がするのですが……。

小山内:いろんな要因があるかと思いますが、これはシンプルに取引所と証券会社側の審査のリソースの問題だと思っています。IPOには厳格な審査がありますから、100社を大幅に超えるとなると簡単ではないのでしょうね。

社歴の長い企業より「短い」企業の方がIPOしやすい?

かける:毎年IPOを希望する企業が1,000社あって、そのうちIPOまでいくのが90社だとすると、かなり倍率は高いといえそうですね……。ズバリ聞きたいのですが、具体的にどんな業種や業態がIPOしやすいのでしょう?

小山内:特定の業種がIPOしやすいわけではないのですが、しいて言うなら新規性の高い業種はIPOしやすいといえるかもしれませんね。逆に、変化の激しいこの時代にレガシーな業種は、簡単ではないと思ってます。

かける:ほう……それはなぜですか?

小山内:かけるさん、IPOにおいて証券会社の最も大事なお客さんは誰だと思いますか?

かける:えっ……? それは契約しているIPO準備中企業だと思いますが……企業側はお金も払っていますし、お客さんとしての立場ですよね。

小山内:はい。もちろんIPO準備中企業も大事なお客さんであることは間違いありません。でも実は、証券会社にとっては「投資家」も大事なお客さんなんです。だから、証券会社からしたら「なるべく投資家にとって魅力的に映る企業をIPOさせたい」と思っています。

そう考えると、上場後も大きく成長しそうな新規性の高い事業を行っている企業になると思います。ちょっと前ならAIとか、最近だとeスポーツ関連とかメタバース関連とか、そういうイマドキの事業をやっている企業のIPOが出ていますよね。

かける:なるほど……確かに主幹事証券会社の立場になって考えるとかなり納得です……。

小山内:もう1つは、社歴が「短い」企業ほど有利になりやすいかなと思います。

かける:え、社歴が長い企業ではなく、短い企業……ですか?

小山内:そうです。IPOの審査を受けるには、その審査材料となる重要事項をすべて盛り込んだ各種説明資料(※)という書類を提出する必要があります。社歴が短い企業は、各種説明資料に盛り込む内容自体も少ないですし、審査の際に何か突っ込まれても出来事が最近のことばかりなので明確に回答しやすい傾向があると思います。

一方、社歴が長い企業であるほど、審査で突っ込まれるポイントも増えますし、よくあるのは、回答を求められても当時の社員が誰も残っていなくて、正確な情報が分からない、みたいな事例も聞きますね。

※東証プライム及び東証スタンダード市場へのIPO時は【新規上場申請のための有価証券報告書(Ⅱの部)】

かける:なんとなく、社歴が長いほど信用度が高くなって審査に通りやすいイメージがありましたが、むしろ調査することが膨大になって、審査に引っ掛かりやすくなるんですね……。

95%の企業はオンスケでIPOできない!

かける:ネットの情報では、「だいたい3年くらいで上場」というのが一般的な目安と出てきます。実際のところはどうなのでしょうか?

小山内:3年というのは、最短でIPOできた場合の期間ですね。IPOを目指す場合、最初に主幹事証券会社と一緒にスケジュールを立てます。その際に3年でみることが多いんです。

かける:それは、そうですよね。最初からスケジュールを遅らせようなんて考えませんから。

小山内:ところが、実際に計画したスケジュールどおりにIPOできる企業は、IPOした企業のうちの5%程度しかいないと思います。

かける:え? たった5%ですか!?

小山内:理由は様々ですが、たとえば市況の変化も影響しています。3年もあると世の中は大きく変わります。それこそコロナだってそうですよね。円安に戦争など、誰も予想していなかった事態が、直近3年間でも次々に起こっています。そうなると、企業によってはIPO時に想定していたよりも評価が下がって、バリュエーションがつかなくなるなんてことも全然あります。

かける:企業価値が下がると、やはりIPOは難しくなると?

小山内:たとえば、計画当初は利益が1.5億円でIPOを目指す、ということで主幹事証券会社と話がついていたとします。ところが、3年の間に市況が変わって、1.5億円の利益ではバリュエーションがつかないので3億円の利益を目指しましょう、みたいな話になるわけです。で、それが無理だったらIPOまでもう1期延期させてもらっていいですか、という感じで延びていくわけですね。

かける:それはかなりシビアな話ですね……。でも、5%はオンスケでIPOを達成する企業もあるわけですよね。そういう企業は、市況の変化の影響をあまり受けず事業的に安定しているということですか?

小山内:実は、そうとも限らないのがIPOの難しいところです。予実(予算と実績)は重要ですが、当初計画していた予算を下げていても、スルスルッと最短でIPOできている会社もあります。ここには様々な思惑があるので僕自身も、なんで?って思うことが多々あります。こればっかりは主幹事証券会社の方に聞いてみないと分かりません(笑)。

リップサービスしがちな社長は念書を書かされることもある?

かける:最近では、SNSで積極的に情報発信をする経営者も多いですよね。少し気になったんですけど、上場審査で経営者がどんな投稿をしているのかは、審査の対象になったりしませんよね?(笑)

小山内:審査対象になるかどうかは投稿の内容次第かと思います。でも、経営者や経営幹部のSNS投稿は全てチェックされていると思った方が良いですね。

かける:であれば、SNSも気をつけた方がいいですね……。ひとつの何気ない投稿が大きなトラブルに発展してしまうケースも増えていますし。

小山内:はい。SNSでの投稿ももちろんですが、社外への全ての発信において、リップサービスしがちな社長は気をつけるべきですね。

とある社長のケースですが、IPOに際して「絶対に社長を1人でメディアの取材や投資家とのミーティングに出さないでくれ」という念書を書かされたという話を聞いたことがあります(笑)。

・

・

・

かける:ちなみになんですが、社長のフォロワー数が少ないと、審査に影響したりしますか……? 「この社長、フォロワーが少ない!大丈夫か?」みたいな。

小山内:全く関係ありません、大丈夫です(笑)。

かける:よかったです。とっても安心しました。

IPO準備は、できるだけ秘密にするべき

小山内:そもそも、IPOのスケジュールは、できるだけ誰にも言わない方がいいと思っています。社外はもちろんですが、自社の社員であっても管理部などIPOにかかわる社員以外には言わない方がいいと思いますね。主幹事証券会社からもそういう指導をされるはずですし、「Next IPO Club」ではそのようにアドバイスしています。

かける:え、それはどうしてですか?

小山内:たとえば、社内に「3年でIPOを目指します!」と公言したとします。でも、実際に3年でIPOできる方がレアケースなわけで、場合によっては6年とか7年とか、かかってしまうこともあります。そうすると、社員としても期待がどんどん裏切られることになりますから、「IPOできないなら辞めます」みたいな社員も現れる、という話も聞いたことがあります。

あと、もう1つ怖いのは、タレコミかなと思います。

かける:タレコミ……?

小山内:上場審査で「インシデント系」の話はクリティカルです。なにか社内でトラブルが発生したりすると、ほぼ延期となります。でも正直な話、多くの企業は過去に何らかのトラブルを抱えているものです。IPOを目指していることを公言してしまうと、たとえば退職した社員が「あの企業を上場なんてさせるな!」と取引所に情報を流す可能性もあります。

かける:恨みを買っていると、そういうことがありえるんですね……。

小山内:競合他社が準備会社の何らかの問題点を取引所に伝えて、IPOを妨害してくるみたいなケースも結構あるんじゃないかなと思っています。どんな企業が訴えたかまでは分からないんですが、取引所から指摘された内容をみるに、明らかに競合他社の仕業だなと分かった事例も聞いたことがあります(笑)。

かける:なまなましい……怖っ!

小山内:だから、IPOについてはスケジュールはもちろん、準備していることも公表は必要最低限にとどめて「完全ステルス」で進めることをオススメしていますね。

成功企業のやり方をマネしてもIPOは成功しない

かける:IPO準備の大変さがよく分かりました! でも、そうなるとIPOを進めるのって難しいですね。主幹事証券会社の言う通り進めてもオンスケでIPOできるわけではないし、他に頼れるとしたら、すでにIPOを達成している企業をまるっとマネしたらいいんじゃないんですか?

小山内:実は、その点も勘違いしやすいところです。経営者の方は経営のプロではありますが、IPOは初心者であることがほとんどかもしれません。だから、IPOを達成した企業のマネをしようと思うわけですが、多くの場合、うまくいかないと思いますね。

かける:でも、すでにIPOした事例はかなり参考になるのでは?

小山内:ここまで話してきた通り、IPOは企業ごとの「個別性」が高いからです。仮にIPOを達成している経営者であっても、その人に語れるのはあくまでも自社のみのたったひとつの事例でしかないんです。業種や企業規模、過去のインシデント、社内状況、世の中の変化など、あらゆる点がIPOに影響します。そうしたなかで、特定の企業のやり方をマネしてもうまくいく確率はかなり低いと考えています。

かける:なるほど……では、どうすればいいのでしょうか?(汗)

小山内:1社ではなく、とにかくたくさんのIPO事例を知ることが大切です。多くのケースを知ることで、IPO準備に関わる証券会社の力学や上場審査のロジックなど、全体像が何となく見えてくるんです。

さらにいえば、取り繕った外向きの情報ではなく、実際にIPOした上場企業の成功と失敗の実体験を聞くことが大事だと思っています。正直、公の場で「IPOのポイントを教えてください」と質問したところで、「内部統制が大事で〜」のように表面的な話しかされないでしょう。なぜなら、IPOの際に問題になったトラブルや失敗経験はすでに上場している企業にとって隠したいことも多いはずですからね(笑)。

IPO特化コミュニティ「Next IPO Club」とは?

かける:つまり、できるだけ多くのIPO経験者の声、それも外には出していないようなリアルな声を聞くことが重要なのですね。どうやったらその経験ができるんですか……?

小山内:そのために「Next IPO Club」があるんです。

かける:なるほど(宣伝ですね)。

- 「Next IPO Club」とは

-

「Next IPO Club」は IPOをめざす会員企業に対して、上場準備における「必要な情報」「先人の知恵」「具体的な事例」「広範な専門家ネットワーク」などを提供する会員制コミュニティ

「Next IPO Club」は IPOをめざす会員企業に対して、上場準備における「必要な情報」「先人の知恵」「具体的な事例」「広範な専門家ネットワーク」などを提供する会員制コミュニティ

小山内:「Next IPO Club」は、IPOを目指す経営者の集まる会員制のクローズドなコミュニティです。IPOを達成した上場企業の経営者が講師のセミナーを毎月開催しています。また、セミナー後には懇親会も行っています。まさに、たくさんのIPO経験者の本音が聞けるコミュニティなんです。

お話しした通り、IPOは個別性がとてつもなく高く、かつ再現性が低い領域です。このコミュニティの最大の目的は、IPO準備中企業がIPO経験者の様々な事例をたくさん聞くことによって、IPOに対する様々なリテラシーを上げていくことです。これが僕たちが考えている「真のIPOの成功率を上げる方法」だと考えていますね。

かける:なるほど。こちらは企業の代表のみが参加できるのでしょうか?

小山内:社長だけではなく、会員企業の役員・社員の方も参加できます。毎月のセミナー以外でも、会員の「CFO」が集まったイベントも開催していて、こちらも大変好評です。CFOならではの悩みを相談できる場として活用いただいています。

かける:確かに社長同士の繋がりはありそうですが、CFO同士の繋がりってなかなか無いですよね……! 実績としてはどうでしょうか?

小山内:「Next IPO Club」からは既に21社がIPOを達成しています(2023年2月末時点)。また、現在どのくらいの企業が入会しているかは非公表ですが、だいたいマーケットシェアの1割を占めていると思っていただいて構いません。

かける:1割ですか!? それはすごい数字ですね……。

小山内:「Next IPO Club」としては、今後もIPOの成功事例をどんどん増やしていきたいと考えています。具体的には、年間IPOの2割とか3割くらい、「Next IPO Club」から出したいですね。情報の非対称性に苦しむ経営者の方を、これからもサポートしていきます。

かける:心強い言葉をありがとうございます! IPOを考えている経営者の方がいらっしゃったら、ぜひ「Next IPO Club」への入会を検討してほしいですね。

本日はありがとうございました!

IPOのリテラシーを上げられる「Next IPO Club」

- <「Next IPO Club」のオススメポイント>

-

- 様々なIPOの成功と失敗の実例を知ることで、IPOに対するリテラシーを上げられる

- 懇親会でざっくばらんにIPOの悩みを相談できる

- CFOが参加するイベントも開催!

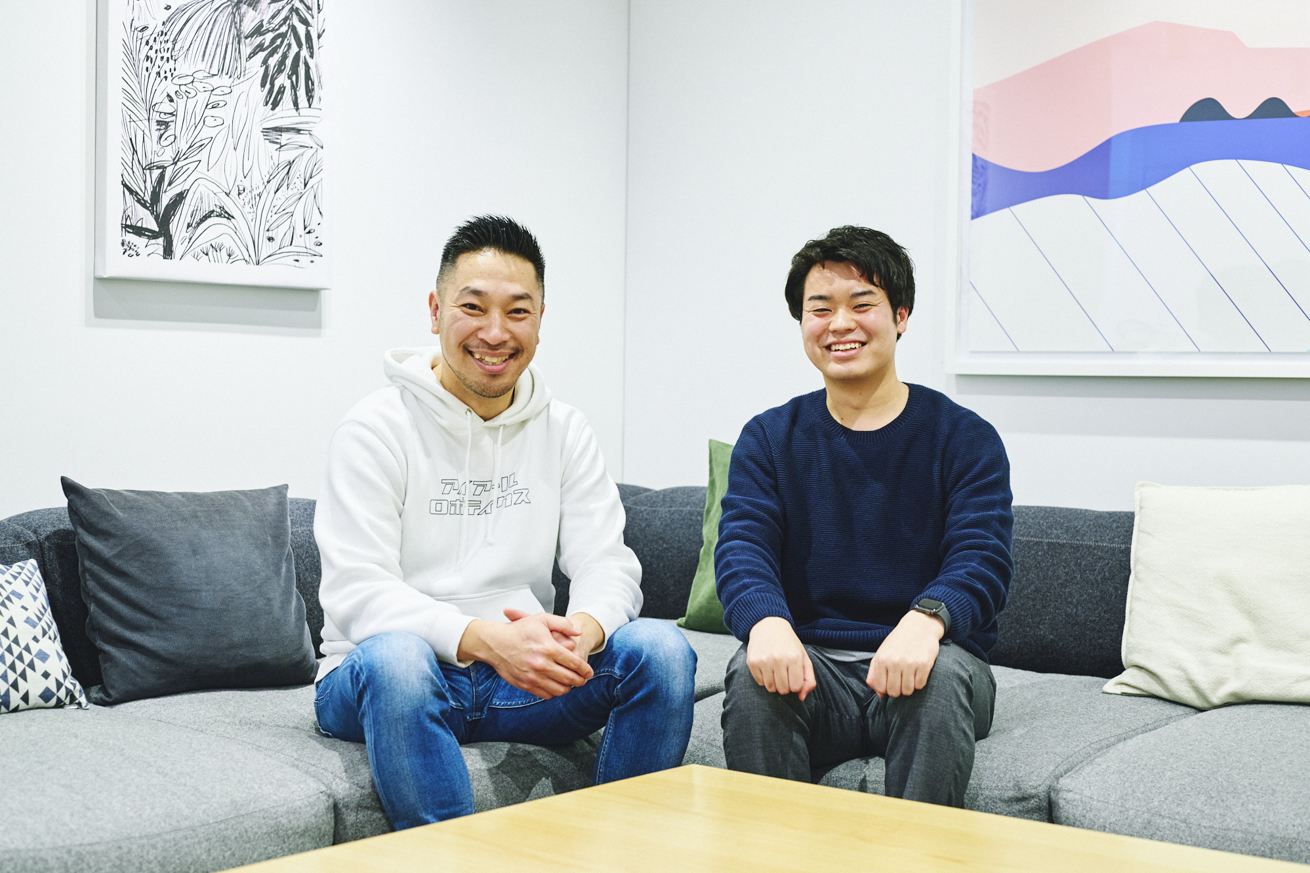

実は、弊社社長の大山もお世話になっている「Next IPO Club」。

個別性が高いIPOだからこそ、このようなコミュニティは必要不可欠ですね。 気になった方はぜひお問い合わせください!

おまけ

※大山もとても満足しているみたいです。それではまた。